スポンサードリンク

スポンサードリンク

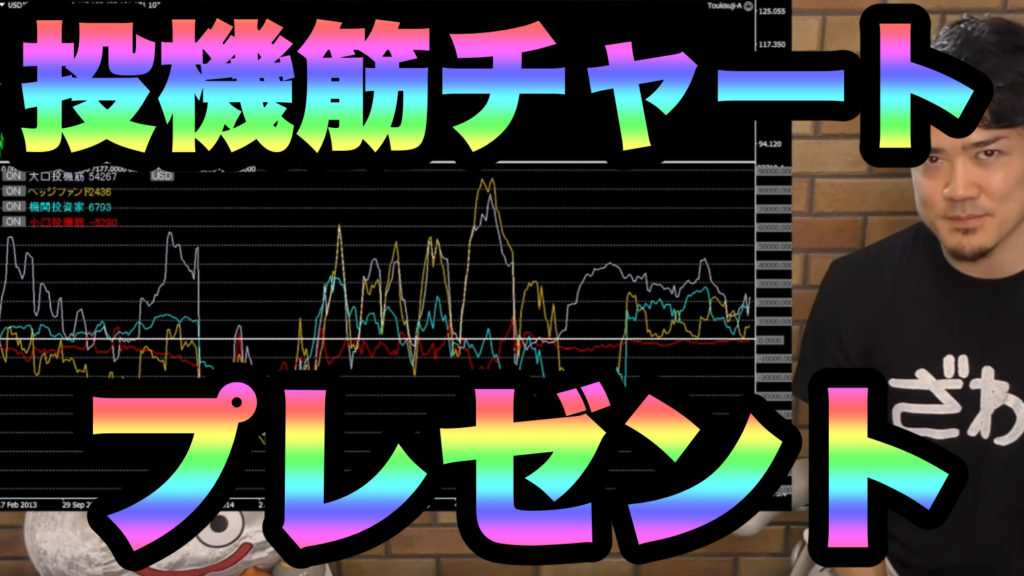

COTレポートにおける小口投機筋の動向をトレードに生かす方法

今回は、COTレポートにおける「小口投機筋」の動向をトレードに活かす方法について解説します。

COTレポートといえば、一般的には「大口投機筋(Non-Commercial)」と「商業トレーダー(Commercial)」のポジションが注目されがちですが、「小口投機筋(Non-Reportable)」の動きも意外と重要なサインを示すことがあります。

では、小口投機筋のポジションをどのように分析し、実際のトレードに活用するのか? 具体例を交えながら見ていきましょう!

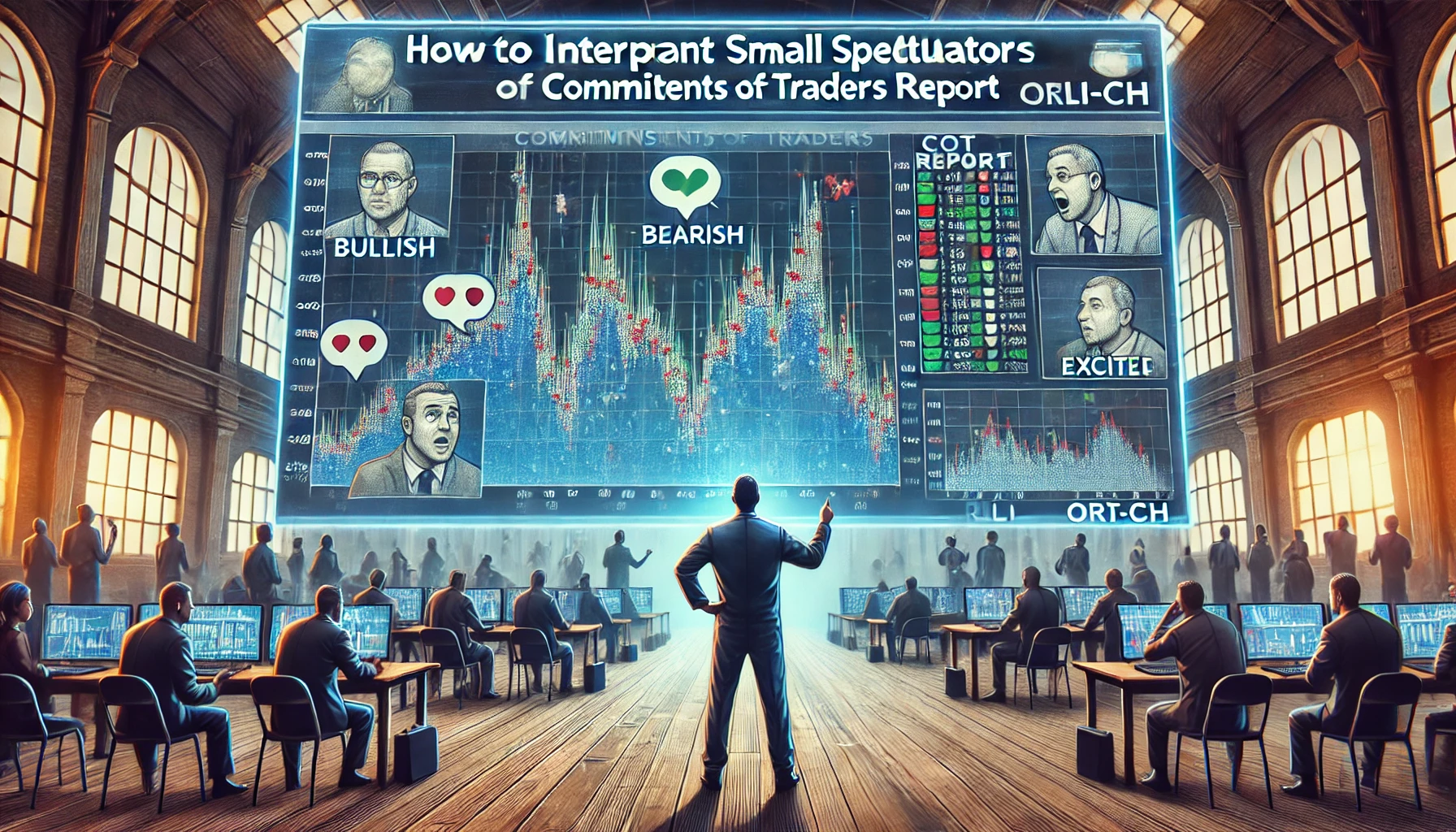

小口投機筋とは?

COTレポートでは、トレーダーのポジションは主に以下の3つのカテゴリに分類されます。

商業トレーダー(Commercials)

- 実需を持つヘッジ目的の市場参加者(例:金鉱山会社、コーヒー生産者など)

- トレンドに逆張りすることが多い

大口投機筋(Non-Commercials)

- ヘッジファンドやCTA(商品投資アドバイザー)などの投機筋

- トレンドフォロー型の動きが多い

小口投機筋(Non-Reportable Positions)

- 個人トレーダーや小規模なファンドなど

- 市場の「感情」を反映しやすく、しばしば逆指標となる

小口投機筋の動向は、特に相場の天井や底を示唆する逆張りシグナルとして使われることが多いです。

スポンサードリンク

小口投機筋をトレードに活かす具体例

1. 小口投機筋のポジションが極端に傾いたときの反転を狙う

小口投機筋は、多くの場合「高値掴み」や「安値売り」をしやすい傾向があります。特に、小口投機筋のネットポジションが極端なロング(買い)またはショート(売り)に偏ったとき、市場は反転しやすいのです。

📌 事例:ゴールド市場(XAU/USD)

例えば、過去のCOTデータを見てみると、小口投機筋がネットロング(買い)ポジションを大幅に増やした後、ゴールド価格が急落したケースがあります。

✅ 2012年10月のゴールド価格

- 小口投機筋のネットロングが高値水準に達する

- その直後にゴールド価格が1780ドル → 1,223ドルまで暴落(約1年かけて下落)

このように、小口投機筋が「買い一辺倒」になったときは、相場が天井をつけるサインとなる可能性があります。

→ 実際のトレード戦略

- COTレポートで小口投機筋のネットロングが極端に増えたら警戒

- 短期的に売りポジション(ショート)を検討

- 移動平均線やRSIと組み合わせてエントリーポイントを決定

オーリー待てる人が添付画像の様な相場をモノに出来そうですね!

オーリー待てる人が添付画像の様な相場をモノに出来そうですね!

まとめ

小口投機筋の動向は、市場の「感情」を映し出す重要なデータです。以下の3つのシナリオでトレード戦略を組み立てることで、COTレポートを活用した精度の高いトレードが可能になります。

✅ 小口投機筋を活かしたトレード戦略

- 小口投機筋のポジションが極端に偏ったときは、逆張りを検討

- 小口投機筋と大口投機筋のポジションが逆のときは、大口投機筋の方向にトレード

- 小口投機筋のポジション縮小は、トレンド転換のサイン

以上のように、COTレポートにおける小口投機筋の動向を分析することで、相場の転換点を見極める手がかりとすることが可能です。しかし、トレードにはリスクが伴うため、十分なリサーチとリスク管理を行った上で戦略を立てることが重要です。

スポンサードリンク