スポンサードリンク

こんにちは!オーリーです。

今回はFXの税率や税金対策について説明していきます。

確定申告やFXにおける税金対策として、まずは「FXの税率の内訳や仕組み」について詳しく知っておく必要があります。

FXの確定申告についての概要についてはこちらで説明していますので、まだ見ていない方はぜひ御覧下さい↓

⇛【FXの税金】国内と海外の証券会社の税制の仕組みと違いは?

FXでかかる税金、その内訳とは?

まずFXにかかる税金の内訳について、国内証券会社と海外証券会社の違いからご説明します。

スポンサードリンク

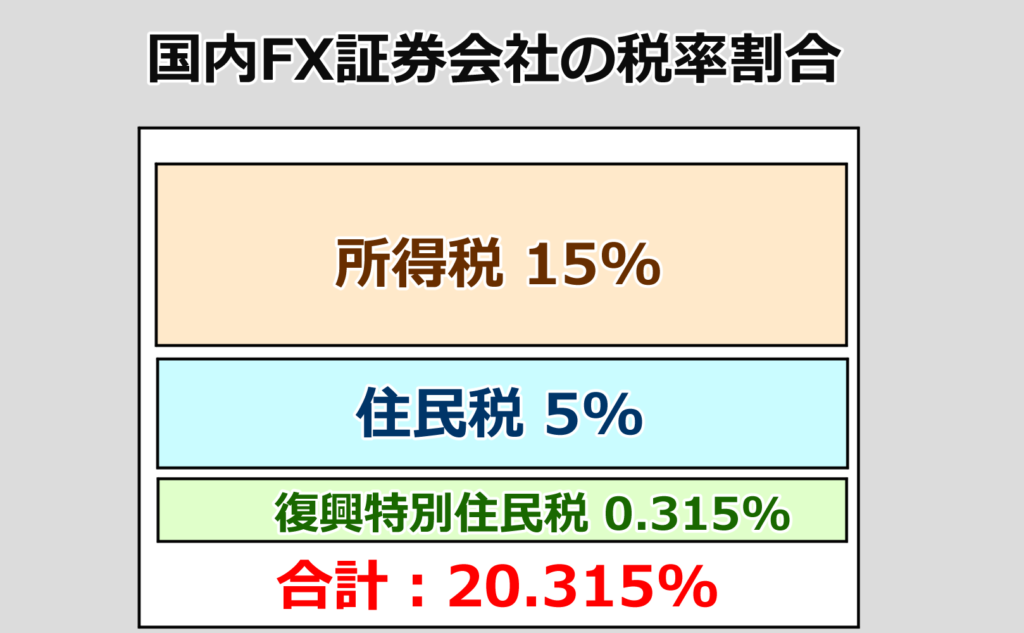

国内FX証券会社のFXの税率について

国内FX証券会社の場合、申告分離課税という方式になっており、一律20%になります。

しかし、正確には「20.315%」となります。

その内訳はこちらです↓

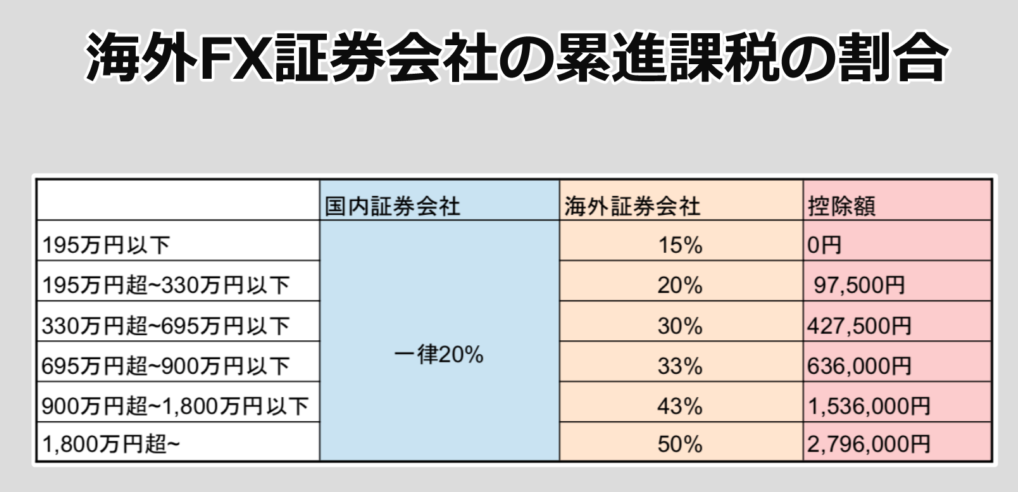

海外FX証券会社のFXの税率について

海外FX証券会社の場合、FXの税金は雑所得として扱われます。

この場合、「総合課税」として扱われます。

海外FX証券会社の場合、FXの税率は以下のようになります。

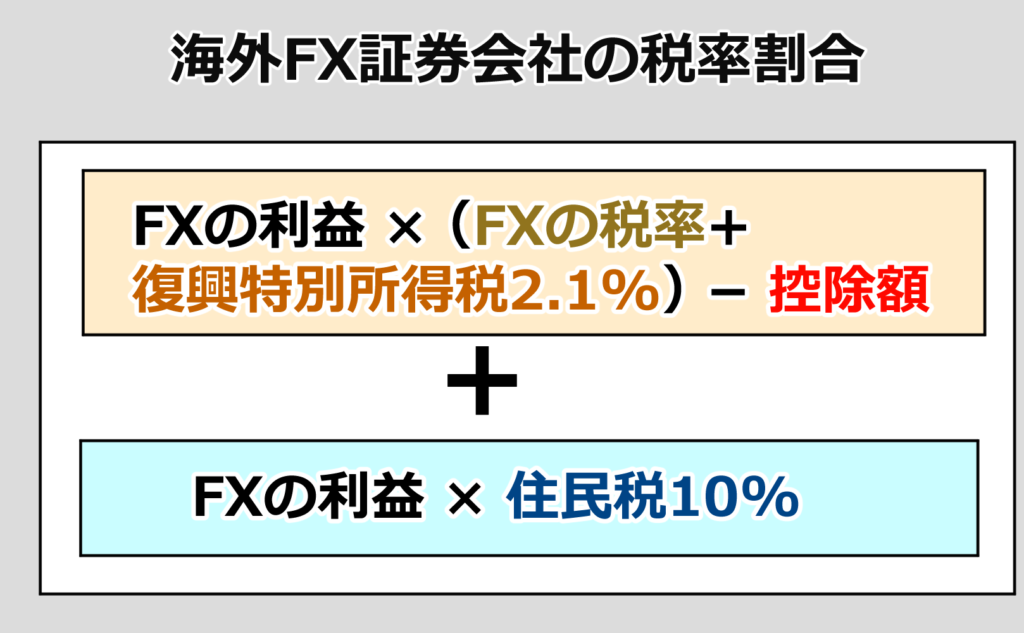

また、上記の税率に加えて住民税が10%と所得税+復興特別所得税の2.1%を加えて申告することになります。

つまり、わかりやすく表現するなら

と見ればいいですね!

スポンサードリンク

実際にFXでかかる税金を計算してみよう!

これからFXを始める初心者の方や、FXをやっているけど税金の知識が無く、今まで税金の計算をしたことが無い!という方も多いと思います。

そこでこれから、どのようにFXにかかる税金を計算するのかを具体的い説明していきます。

例えば、FXで年間利益500万円を出したとします。

・交 通 費:10万円

・新聞購読費: 5万円

・通 信 費:10万円

FXで使える経費に関して、こちらで詳しく解説しています!

⇛【FXの税金】国内と海外の証券会社の税制の仕組みと違いは?

FXの税金は、

「FXの利益から経費を差引いたもの」に対して税金を差引いた額にかけられるので、そちらを算出していきましょう。

500万円 − (10万円 + 5万円 + 10万円)= 475万円

つまりこの、

「475万円」に対して税率がかけられるというわけですね!

FX証券会社・国内と海外の税金計算比較

では、次に国内FX証券会社と海外FX証券会社の場合、それぞれかけられる税金を計算していきましょう。

状況は先程の例と同じ、【FX利益500万・経費25万】で計算しますね!

475万円 × 0.20315(20.315% )= 96万4963円となります。

初心者からデイトレーダーまで好評

↓国内証券会社でオススメはこちら↓

まず、475万円の場合は「330万円超え~695万円以下」の税率の「20%」が適用されます。

この20%に、所得税+復興特別所得税の2.1%が加わるので、

475万円 × (0.2+0.021)(20%+2.1%) = 104万9750円

次に、控除額である42万7500円を差し引くので、

104万9750円 - 42万7500円 = 62万2250円になります。・・・(A)

次に、住民税が475万円に対して10%かかるので、

475万円 × 10% = 47万5000円になります・・・(B)

(A)と(B)を足して

62万2250円 + 47万5000円 = 109万7250円が税金として払う金額となります。

オーリーがオススメの証券会社

↓XMについての詳細はこちら↓

サルでもできる、FX節税対策!

ここまで理解ができましたら、次は節税対策のお話です!

領収書は必ず保管しよう

まず、FXの税金対策をするに当たって領収書の保管は基本になります!

領収書は「正式にこの用途で、この費用で払いました」という証明書となるので、経費として認められるには必ず必要になります。

オーリーの場合、領収書は一ヶ月毎にファイルを作ってその中に入れています。

ノートを作って貼って...という作業はすごく面倒だと思うので、この方法はオススメします!

マイナス繰越で節税!

さて次に、初心者によくある疑問についてです。

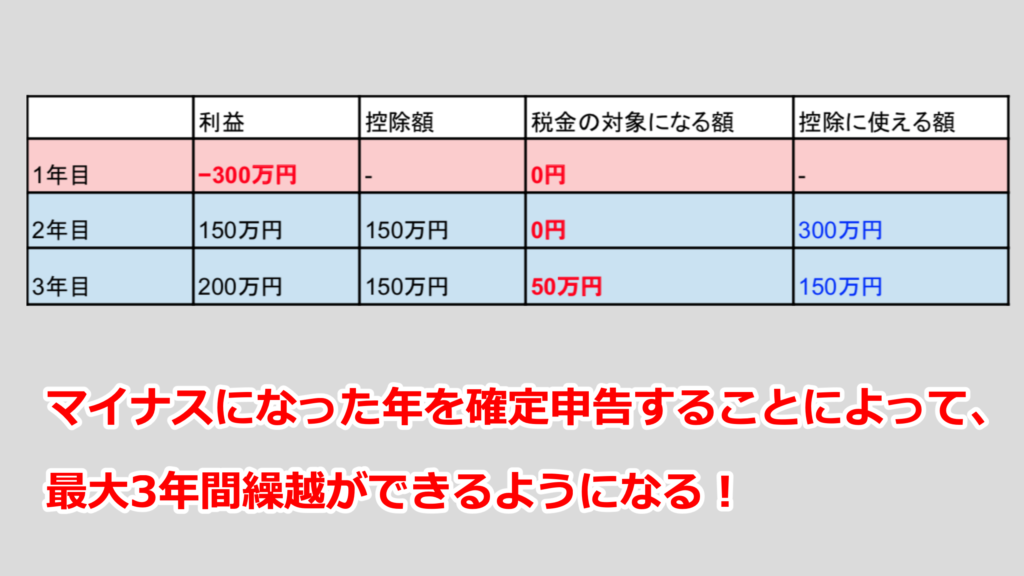

実はマイナス分は3年間まで翌年に繰り越すことができます!

簡単に言うと・・・

「前年に100万円大損を喰らって、今年利益が150万円出せたら、

前年の100万円大損した分を差引いた50万円分にしか税金がかからない」

というとてもお得な仕組みなのです!

このような仕組みを「繰越控除」といいます。

例えば3年分の利益が

1年目・・・−300万円

2年目・・・+150万円

3年目・・・+200万円

だったとします。

1年目で300万円の大損を喰らっても

1年目のマイナス分を確定申告しておけば

2年目で150万円の利益が出したら

1年目の−300万円のうち、−150万円を使えばしっかり相殺され、税金がかからなくなります!

更に、3年目で200万円の利益を出したら

残りの−150万円を使って

差し引き50万円にしか税金がかからなくなるわけですね!

つまり、

「初心者のうちに大損を抱えても確定申告したほうが、

後々利益を出したときに税金の面でとてもお得になる!」

ということですね!

オーリーの知り合いのヒロキさんは、一昨年に100万円大損を喰らって、去年200万円利益を出して取り返したのですが、

大損を抱えた一昨年分のマイナス計上をしていなかったために「マイナス計上さえしておけば、もっとFXで節税できたのにー!(泣)」と言っていました。

ということで、ここが大切です↓

「あとちょっと」経費を使うことで、税金ゼロにする裏技!

FXで1年間で利益が30万出て、経費が8万円だったと仮定しましょう。

そのとき、税金としてかけられる額は22万円になりますね!

しかし、ここで考えてみてください!

確定申告は年間利益が「20万円」を超える時に必要になります。

逆に考えると、年間利益が20万円以下の場合は確定申告の必要が無く、税金は発生しないんです!

ならば、利益が22万円なら、あと2万円使えば利益は20万円になり、税金を払う必要が無くなりますよね!

例えば、ここで2万円を「FXに関する本」を買えば、経費として認められるので利益を20万円に収めることができます。

このように、経費をうまくかけることによってずっとお得になる場合もあるんですよ^^

いかがでしたか?

これからFXの節税対策をされる際にぜひ役立ててくださいね!

億トレーダーが相場を実況中継!

日々チャンスを配信していますので、

ぜひ友達追加よろしくお願いします♫

↓↓オーリーchLINE@ 友達追加↓↓

スポンサードリンク