スポンサードリンク

さて、毎年1月~3月になると確定申告の時期になりますね!

FXで収入を得た人も気になっているのではないでしょうか。

「FXでも確定申告をしないといけないよね?でも何をどうしたらいいのかやり方が全然わからない!」

そこで今回はFXで得た収入の確定申告のやり方について詳しくまとめていきたいと思います!

スポンサードリンク

FXの確定申告

FXで利益が出たらもちろん確定申告をしなくてはいけません。

でも確定申告が不要の方や、初心者にお得な仕組みなどもあるんですよ!

今回は、FXで確定申告をする際に最低限知っておくべき3つのことについてまとめています。

スポンサードリンク

申告不要の条件とは

1. 会社員の方

給与収入が2000万円以下の給与所得者で

給与の所得の合計額が20万円以下の場合はFXの確定申告は不必要です!

ただし、FXをはじめとした「先物取引に係る雑所得等」の損益の合計が20万円以下であっても、

FX以外の所得の合計額が20万円を超えれば確定申告が必要になります!

2.専業主婦や、家事手伝いなどの扶養家族の方

専業主婦や無職の方で、

収入が無い方は年間のFXでの所得が38万円以内(基礎控除の範囲)の場合は確定申告が不要です!

ちなみに「FXでの所得」とは、FXで儲けた利益から必要経費を差し引いた分の事を指します。

FXで出た「利益」すべてに税率がかけられるわけではない

FXにかかった経費は必要経費として、FXの利益から差し引く事ができます。

実際に何が必要経費として認められるのかいくつか例をあげてみますね。

・通信費

FX取引に利用した、インターネット料金や電話代、PC購入費など

・セミナー受講費

FXに関するセミナーの参加費用や、FX教材の受講費など

・交通費

セミナーや勉強会などに行く際にかかった費用

・新聞、書籍費用

FXのために使用した新聞、書籍費用

・手数料

銀行振込時にかかる振込手数料など上記で例示したもの以外のものでも、必要経費として認められるものがあります。

そこは税理士さんに相談してみるといいと思います。

なお、必要経費として証明するためには「領収書」が必要になります。

必ず、経費としてかかった領収書は手元に取っておきましょう!

たとえば、FXで1年間で100万円利益を出し、必要経費は60万円かかったとします。

実際に税金の対象となるのはこの必要経費を差し引いた

100万円 − 60万円 = 40万円になります!

FXの損失分は繰越できる!

さて次に、初心者によくある疑問についてです。

「FXで大損だったから今年はマイナスでした!どうすればいいんですか!?」

お答えします!!

実はマイナス分は3年間まで翌年に繰り越すことができます!

簡単に言うと、

「前年に100万円大損を喰らって、今年利益が150万円出せたら、

前年の100万円大損した分を差引いた50万円分にしか税金がかからない」

というとてもお得な仕組みなのです!

このような仕組みを「繰越控除」といいます。

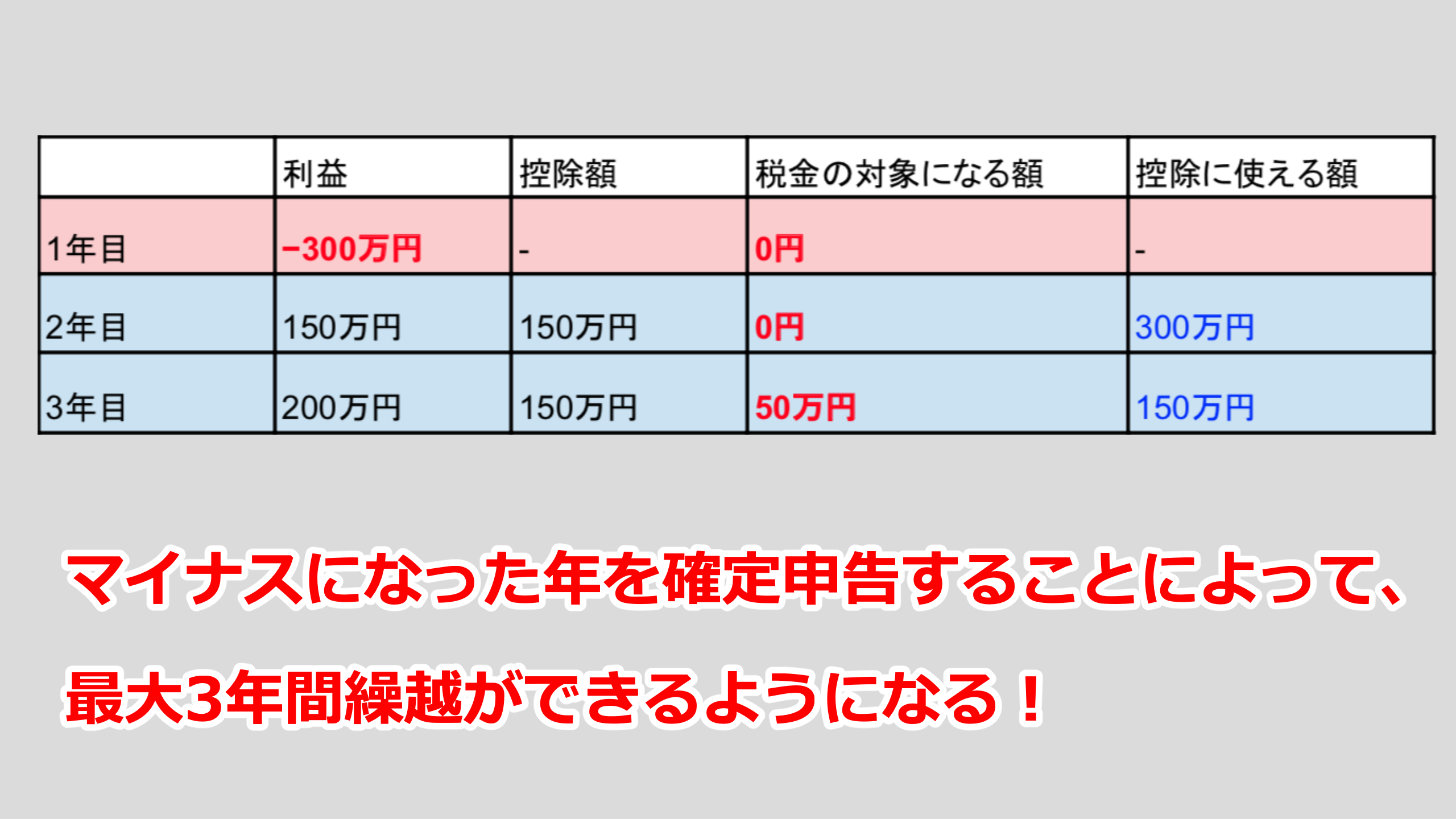

例えば、3年分の利益が

1年目・・・−300万円

2年目・・・+150万円

3年目・・・+200万円

だったとします。

1年目で300万円の大損を喰らっても

1年目のマイナス分を確定申告しておけば

2年目で150万円の利益が出したら

1年目の−300万円のうち、−150万円を使えばしっかり相殺され、税金がかからなくなります!

更に、3年目で200万円の利益を出したら

残りの−150万円を使って

差し引き50万円にしか税金がかからなくなるわけですね!

つまり、

「初心者のうちに大損を抱えても確定申告したほうが、

後々利益を出したときに税金の面でとてもお得になる!」

ということですね!

では、次回は

「国内FX証券会社と、海外FX証券会社にかけられる税率の違い」についてお話していきますね!

億トレーダーが相場を実況中継!

日々チャンスを配信していますので、

ぜひ友達追加よろしくお願いします♫

↓↓オーリーchLINE@ 友達追加↓↓

スポンサードリンク